Teslagejt?

Jedan od glavnih i ujedno, najpouzdaniji izvor za precizno, razumljivo i pregledno iskazane informacije o industriji litijum jonskih baterija predstavlja Total Battery Consulting, Oregon House, Kalifornija. Kao organizator skupova Konferencija o naprednim tehnologijama baterija za upotrebu u automobilskoj industriji (Advanced Automotive Battery Conferences), ova kompanija ima pristup globalnim informacijama, kako iz sveta proizvođača i iz ugla komponentaša, pa tako i iz ugla kupaca. Iz njihovih publikacija, moguće je uvek nešto novo naučiti.

Tokom maja 2017. godine, stručnoj javnosti je predstavljen Total Battery Report, koji na sintetizovan način prikazuje aktuelna dostignuća na ovu temu, i analizira buduće rizike i izazove sa kojima če se sretati industrija. Svaki akcionar kompanije Tesla, ovaj Izveštaj bi morao pažljivo da prouči. Akcionari bi puno korisnih zaključaka o budućem poslovanju kompanije mogli da saznaju iz navedenog izveštaja.

Izdvojićemo nekoliko teza koje su od dominantnog značaja a koje proizilaze iz izveštaja:

- Kao prvo i najšokantnije, izdvojili bi podatak da će Teslina gigafabrika proizvoditi 2170 ćelije koje će imati trunku nižu energetsku gustinu od konkurentskih 18650 Panasonic ćelija. Kada se u analizu uzmu i podaci da će navedeni kapacitet Teslinih baterija biti 4,9 amper časova, naspram kapaciteta Panasonic baterija od 3,4 amper časa, kao i da je Teslina baterija većeg obima za 46,6% od konkurentske, proizilazi da će kapacitet Tesline baterija suštinski biti 5 amper časova. Ovi podaci, na zapanjujuć način, otkrivaju netačnu tvrdnju iz Tesle da će njihova gigafabrika proizvodi baterije veće gustine od Panasonicovih.

- Drugo, iz izveštaja proizilazi da će NCA 83,13,4 katodni prah korišćen u 2170 ćelijama proizvedenim u gigafabrici, sadržati 3,7% više nikla i 13,3% manje kobalta, nego što to sadrži kobaltni prah NCA 80,15,5 korišćen u 18650 Panasonic ćelijama. Na osnovu novopredstavljenih činjenica, prognoze tražnje kobalta, od strane Tesle, mogu biti smanjene sa atuelnih 7.000 MT na 4.465 MT. Ovo i nije toliko važno, s obzirom na činjenicu da je Teslina politika nabavke drastično različita od one koju je usvojio Volkswagen. Dok se nemački gigant vezao i obavezao dugoročnim ugovorima o nabavci, dotle Tesla vrši nabavke po ciklusima, odnosno prema aktuelnim potrebama, a bez stvaranja dugoročne obaveze.

- Treće, ukoliko je neko očekivao da će Tesla da profitira stavljenjem u pogon gigafabriku, time što će objediniti i racionalizovati sistem nabavke, u debeloj je zabludi. Ceo lanac nabavke ostaje isti kao što je i bio, a dobavljači su isti za celu industriju.

- Četvrto, izveštaj jasno demantuje javne istupe čelnike kompanije Tesla koji su navodili da će proizvođač imati blagodeti od početka rada Gigafactory, prevashodno zbog srazmernog smanjenja troškova. Na taj način, u vodu padaju i najave da će baterije proizvedene u gigafabrici, biti jeftinije od onih koje proizvodi Panasonic.

- Peto, prema izveštaju, Panasonic bi mogao da očekuje da ostvari maržu u rasponu od 5% do 7%, po osnovu isporuka proizvodne opreme i pratećih usluga vezanih za pokretanje gigafabrike, dok bi istovremeno, Tesla težila tome da ostvari zarade od oko 25% iz posla sklapanja zasebnih ćelija u kompaktnu bateriju, kao i sklapanja električnih vozila. Jedino razumno i logično pitanje, koje bi ovde moglo da se postavi je: da li vam zvuči verovatno da bi Panasonic, za ovako skromnu (spram Tesline) zarade, ulazio u posao, koji je teško moguće ostvariv bez njihovog učešća?

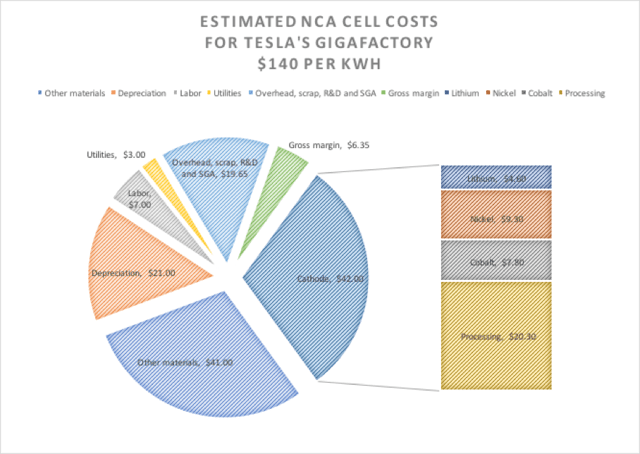

Ukrštanjem prezentovanih i novospoznatih informacija, moguće je dati pregled cene koštanja proizvodnje ćelija, koji nije i ne može biti savršeno precizan, ali je svakako dovoljno pouzdan i vrlo indikativan.

Ispostavlja se da je autorova specijalizacija računovodstvene prirode, jednako kao što je specijalizacija i prevodioca ovog autorskog teksta. Nija nam bilo teško da zaključimo da je cena koštanja jedne ćelije 140 američkih dolara po kWh, kao i da to nije najbolji mogući rezultat. U proizvodnji ćelija, čak 60% rashoda se odnosi na varijabilne, odnosno 83 američka dolara. Ovo znači da je cena koštanja veoma osetljiva na obim proizvodnje. Preostalih 40% cene koštanja (57 američkih dolara) se odnosi na fiksne, nepromenjive rashode, koji ostaju na istom nivou nezavisno od količine proizvednih ćelija.

Hajde da, za ilustrativne potrebe, pretpostavimo da je mesečni proizvodni kapacitet 100 kWh, trošak materijala upotrebljenih u proizvodnji ćelija bi iznosio 8.300 dolara, dok bi fiksni troškovi bili u nivou od 5.700 dolara. U mesecu usporene realizacije (što nije neuobičajen scenario), kada su potrebe Tesle na prepolovljenom nivou, znači 50 kWh, trošak upotrebljenih materijala bi se takođe prepolovio, i bio na nivou od 4.150 dolara, ali bi zato fiksni troškovi ostali na nepromenjenoj cifri, kao da je proizvodnja duplo veća, odnosno iznosili bi 5.700 dolara. Na taj način, cena koštanja 50 kWh ćelija bi iznosila 9.850 dolara za 50 kWh, umesto 14.000 dolara za 100 kWh. To dalje implicira da je proizvođačka cena po jednom kWh, sa prepolovljenom proizvodnjom, drastično veća od cene koja se postiže u punom kapacitetu. U apsolutnim iznosima to izgleda ovako: 197 umesto 140 dolara.

Znači, upravo odnos između varijabilnih i fiksnih troškova je osnovni razlog što Tesla mora da bude uspešna u razvoju tržišta za “Powerwalls”, i to naravno, među klijentelom koja je voljna da čeka na popunjenu kvotu porudžbina, koja bi obezbedila najniži nivo ukupnih troškova. Proizvodnja električnih vozila, kao i svaka druga, izvesno će imati svojih uspona i padova, od meseca do meseca, dok proizvodni ciklus u gigafabrici, nasuprot tome, zahteva stabilan nivo proizvodnog kapaciteta. Ukoliko Tesli ne bi pošlo za rukom da optimizuje svoje kapacitete u gigafabrici, ovaj ubitačan odnos fiksni/varijabilni rashodi, mogao bi da napravi, možda i nerešiv problem za kompaniju.

Radi boljeg razumevanja prikazanog grafikona, kao i celokupne matematike, napomenućemo da je ona bazirana na trenutnoj ceni litijum karbonata od 7.400 američkih dolara za tonu; 11.500 američkih dolara za tonu nikla, kao i 61.000 američkih dolara za tonu kobalta. U zavisnosti od fluktuacija tržišnih cena ovih sirovina, i odnosi na prikazanom grafikonu, se menjaju. Međutim, uvereni smo da je razumno pretpostaviti da cena prerade neće da prati fluktuacije u ceni ulaznih sirovina.

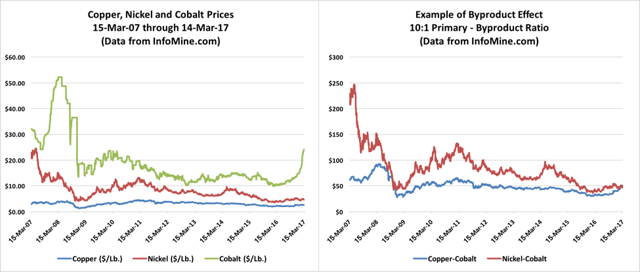

Imajući u vidu izjave zvaničnika kompanije Tesla, u pogledu toga da je nikl najvažniji metal u proizvodnji njihovog katodnog praha, i da predstavlja čak 83% u ukupnoj masi praha, sasvim sigurno je važno, da za potrebe dalje analize, malo razmotrimo situaciju i na globalnom tržištu nikla. Predstavljeni grafikoni su kreirani još u aprilu, kao ilustracija za članak “Kobalt, najslabija karika u lancu snabdevanja Tesle.” Levi prikaz se koristi dnevnim cenama prezentovanim na portalu InfoMine.com, i on prikazuje istorijske podatke za desetogodišnji period. Date su cene za bakar, nikl i kobalt.

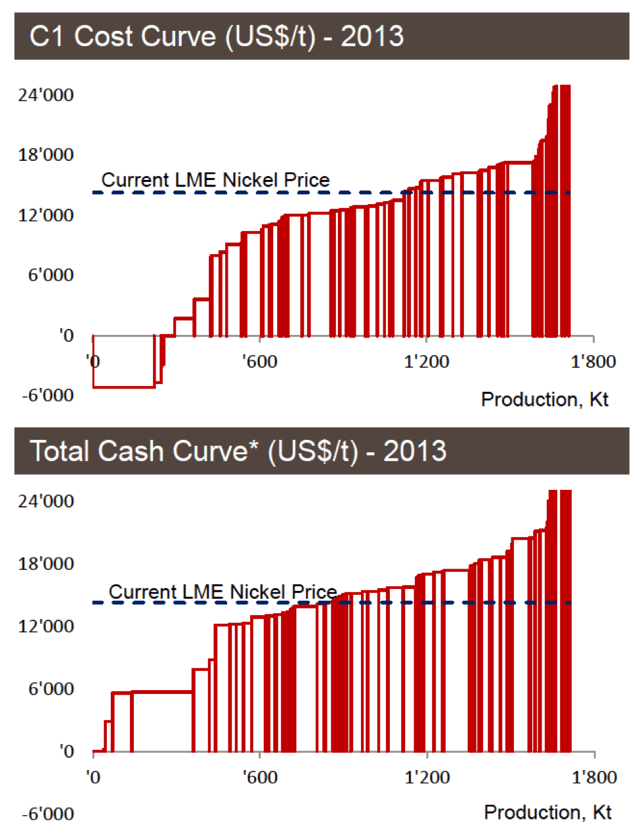

Već na prvi pogled je jasno da je post krizni period bio kritično loš za angažovane u preradi nikla. Takođe, vidi se da su, tokom 2013. godine, znači u periodu kada su cene nikla bile značajno više od današnjih 11.500 američkih dolara za tonu, gubici bili najveći.

Pošto su aktivnosti u vezi sa proizvodnjom nikla, finansijski vrlo zahtevne, zbog krize, mnogi rudnici su stavljeni u stanje mirovanja i hibernacije. I tako će biti sve dok se cene nikla na svetskom tržištu ne oporave. U ovakvim okolnostima, prilično je lakoverno misliti da će se cene nikla zadržati na bilo kom nivou bliskom današnjem. Oporavak cena nikla, sasvim sigurno će uticati na povećanje cene koštanja proizvodnje ćelije u Teslinoj gigafabrici i to za otprilike nekih 10 američkih dolara po kWh.

Zaključak

Omiljeni metod za okvirnu i brzinsku procenu vrednosti kapitala neke kompanije, predstavlja oslanjanje na neku međuvrednost između knjigovodstvene vrednosti kapitala i njegove tržišne kapitalizacije. Knjigovodstvena vrednost kapitala predstavlja razliku između imovine i obaveza firme, dok je tržišna kapitalizacija proizvod broja akcija (čime je reprezentovan kapital) i cene jedne akcije na berzi. Ovaj međuprostor se popularno naziva “plavo nebo”. Sve dok je razlika između knjigovodstvene i vrednosti kapitala na berzi skromna, nalazimo se “normal” zoni, međutim kada se te dve vrednosti isuviše udalje jedna od druge, investitori (vlasnici akcija) bi morali da budu debelo zabrinuti, za sudbinu svoje investicije. Među konsalting profesionalcima vlada uverenje da je duplo veća vrednost kapitala kompanije na berzi u odnosu na vrednost u poslovnim knjigama, jedan zdrav odnos. Međutim kada je taj odnos postane deset puta u korist berzanske vrednosti, onda se nalazimo u veoma opasnoj zoni.

Knjigovodstvena vrednost kompanije Tesla je, u junu 2017. godine, iznosila 5,1 milijardu američkih dolara, dok je tržišna kapitalizacija iznosila 60,2 milijarde. Nije teško izračunati da je ovde odnos, opasno visok: 10,8. U ovakvoj situaciji, svako ulaganje u akcije Tesle je veoma rizičan potez. Veoma je lako zamisliti i očekivati scenario u kojem bi se vrednost ove akcije prepolovila, a praktično je nemoguće očekivati dupliranje njihove vrednosti.

Sav materijal i činjenice koji su bili predmet analize u autorskom tekstu predstavljaju samo jedan aspekt, a ima ih više, zašto je ceo biznis model koji promoviše i primenjuje Tesla fatalno pogrešan, i zašto je dugoročna vrednost investicije u tu kompaniju, jednaka nuli. Sa ovim saznanjima proizilazi da je Ilon Mask najtalentovaniji promoter i motivator, ali ne i poslovni čovek.

Najpametnije bi bilo uzdržati se od investicije i mirno, sa strane, posmatrati ovu cirkusku predstavu.

Izvor: seekingalpha.com

Autor: John Petersen

(540)